Résumé

Point clés

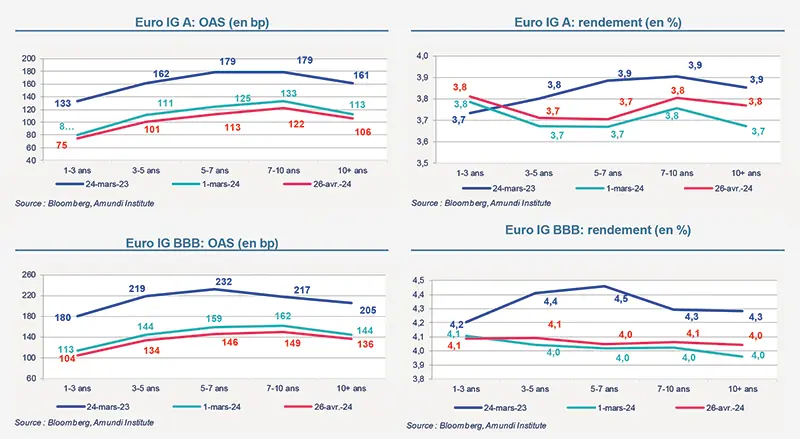

- Les spreads se sont resserrés ces dernières semaines après avoir enregistré un écartement de mi-mars à mi-avril. Les actifs risqués demeurent sensibles (1) aux perspectives économiques et (2) aux anticipations de baisses de taux des banques centrales.L'inflation américaine, plus tenace que prévu, a été source de volatilité et a contraint les investisseurs à reconsidérer leurs attentes quant aux baisses de taux de la Réserve fédérale américaine : seulement 1 à 2 baisses de taux sont attendues cette année.

-

L'économie de l'UE a progressé de 0,3% t/t au T1-24, dépassant les attentes du consensus de 0,1%. L’économie européenne se trouve dans un contexte différent de celui des Etats-Unis. L’inflation apparaît maintenant à peu près maîtrisée. En effet, l'inflation sous-jacente, c'est-à-dire corrigée des prix volatiles de l'énergie et de l'alimentation, a ralenti de 2,9 % à 2,7 % en avril, après avoir atteint un sommet à 5,7 % en mars 2023.

-

La BCE s’oriente vers une baisse des taux en juin, sauf mauvaise surprise sur l’inflation. Christine Lagarde a en effet indiqué qu’il « serait opportun de réduire le caractère restrictif actuel de la politique monétaire » si le reflux de l’inflation vers la cible des 2% se confirmait. En outre, au-delà de cette première baisse probable des taux, le marché pourrait se demander dans quelle mesure la BCE pourrait procéder à des baisses indépendamment de la Fed.

-

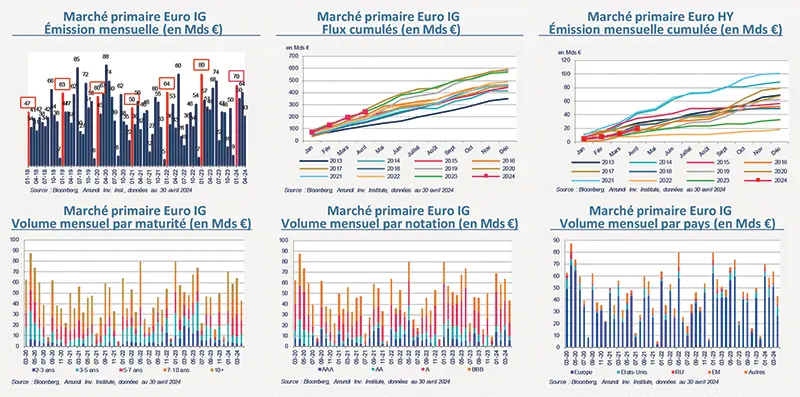

L'activité sur le marché primaire reste robuste malgré la volatilité des taux.

Marché primaire Investment Grade

Données du marché

Découvrez notre offre de trésorerie